Impacto do Discurso de Powell no XAU/USD

1. Sumário Executivo:

Em 7 de Maio de 2025, a Reserva Federal dos Estados Unidos (Fed) anunciou a sua decisão de manter as taxas de juro inalteradas, uma medida amplamente esperada pelos mercados financeiros. Esta decisão ocorreu num contexto de incerteza económica persistente, fortemente influenciada pelas tensões comerciais entre os Estados Unidos e a China. O discurso do Presidente da Fed, Jerome Powell, que se seguiu ao anúncio, foi cuidadosamente analisado pelos investidores em busca de pistas sobre a futura trajetória da política monetária. O impacto imediato no par cambial XAU/USD (ouro cotado em dólares americanos) foi relativamente moderado, com os preços do ouro a registarem ligeiras quedas ou a consolidarem-se. As tensões comerciais e as expectativas do mercado desempenharam um papel crucial na forma como o discurso de Powell foi recebido e interpretado pelos participantes do mercado.

2. Contexto Económico e de Mercado em 7 de Maio de 2025:

Posição da Política Monetária da Reserva Federal: A expectativa generalizada era de que as taxas de juro se manteriam inalteradas. A meta para a taxa dos fundos federais situava-se entre 4,25% e 4,5%. Esta foi a terceira reunião consecutiva em que as taxas foram mantidas no mesmo nível , após três cortes de taxas efetuados no final do ano anterior. Existiam expectativas no mercado de futuros cortes nas taxas de juro, com alguns analistas a preverem o início desses cortes já em Julho de 2025. Adicionalmente, os Republicanos estavam a trabalhar numa proposta de lei para estender as principais disposições da Lei de Cortes de Impostos e Empregos de 2017. A manutenção das taxas de juro pela Fed refletia uma abordagem cautelosa face à incerteza económica, particularmente no que diz respeito à inflação e ao impacto das tarifas comerciais. A antecipação de futuros cortes de taxas por parte do mercado sugeria uma expectativa subjacente de potencial abrandamento económico.

Estado da Economia dos EUA: O Produto Interno Bruto (PIB) dos EUA contraiu 0,3% no primeiro trimestre de 2025. No entanto, o crescimento do emprego em Abril de 2025 foi robusto, com a criação de 177.000 postos de trabalho. A taxa de desemprego manteve-se estável num nível baixo, em torno de 4,2%. A inflação permaneceu algo elevada, acima da meta de 2% da Fed, situando-se em cerca de 2,4% ou 2,6% no índice de preços de despesas de consumo pessoal (PCE) core. A confiança económica dos consumidores tinha diminuído. O índice PMI revelou o nível geral de atividade económica no setor manufatureiro. Este cenário económico apresentava um quadro misto: forte crescimento do emprego, mas contração do PIB e inflação persistente. Esta divergência criou uma situação complexa para as decisões de política monetária da Reserva Federal. A queda na confiança dos consumidores, apesar do crescimento do emprego, poderia indicar preocupações subjacentes sobre o futuro.

Tensões Comerciais EUA-China: As tarifas impostas pelo Presidente Trump sobre as importações chinesas (potencialmente até 145%) e de outras nações geraram uma incerteza significativa. Existiam preocupações de que as tarifas pudessem levar a escassez de oferta e a um aumento da inflação , bem como de que pudessem abrandar o crescimento económico e causar perdas de empregos. Foram antecipadas ou iniciadas negociações comerciais entre os EUA e a China, gerando algum otimismo, mas também incerteza. A guerra comercial era um fator dominante, criando um dilema para a Fed: abordar a potencial inflação decorrente das tarifas ou apoiar o abrandamento do crescimento. O sentimento do mercado era provavelmente muito sensível a quaisquer comentários de Powell sobre o comércio. A antecipação de conversações comerciais introduziu um elemento de esperança que poderia atenuar a procura de ouro como ativo de refúgio seguro.

3. Principais Destaques do Discurso de Jerome Powell:

Powell confirmou a decisão amplamente esperada de manter a taxa dos fundos federais inalterada. Ele enfatizou o aumento da incerteza em torno das perspetivas económicas, particularmente devido à situação comercial. Powell reiterou o compromisso da Fed com o seu duplo mandato de máximo emprego e preços estáveis, notando os riscos crescentes tanto para o aumento do desemprego quanto para o aumento da inflação. Ele reconheceu que as tarifas eram maiores e mais abrangentes do que o previsto anteriormente e poderiam levar tanto a uma inflação mais alta quanto a um crescimento mais lento. Powell sinalizou que a Fed permaneceria dependente dos dados e paciente, aguardando para ver o impacto das tarifas na economia antes de considerar quaisquer ajustes na política monetária. Apesar de reconhecer a contração do PIB, Powell apontou para a continuidade de uma atividade económica sólida e um mercado de trabalho forte. Ele observou que a inflação permanecia algo elevada, acima da meta da Fed. Powell afirmou que o Comité estaria preparado para ajustar a orientação da política monetária, conforme apropriado, caso surgissem riscos que pudessem impedir a concretização dos seus objetivos. O discurso de Powell transmitiu uma mensagem de cautela e vigilância. A Fed estava claramente preocupada com os riscos duplos representados pela guerra comercial, mas ainda não estava pronta para se desviar da sua abordagem de esperar para ver. A ênfase na dependência dos dados sugeriu que futuros movimentos de política dependeriam da evolução dos dados económicos em resposta às tarifas.

4. Reação Imediata do Mercado ao Discurso de Powell:

Índice do Dólar Americano (DXY): O índice do dólar americano (DXY) registou um aumento modesto ou manteve-se relativamente estável após o anúncio e o discurso de Powell. Algumas fontes indicaram um ligeiro aumento (0,32% mais alto) , enquanto outras notaram que estava a negociar de forma amplamente estável a marginalmente mais alta. O DXY estava perto de uma mínima de cinco dias antes do anúncio. A resiliência do dólar sugere que o tom cauteloso de Powell e a ênfase em aguardar mais dados não enfraqueceram significativamente a moeda. Isto poderia ser interpretado como o mercado a considerar credível a posição da Fed e a não inclinar-se para cortes de taxas imediatos que normalmente enfraqueceriam o dólar.

Yields das Obrigações do Tesouro: Os yields das obrigações de referência do Tesouro a 10 anos diminuíram ligeiramente (por exemplo, em 2 pontos base, para 4,267%). As obrigações a 2 anos foram fixadas em 3,783%. A ligeira diminuição nos yields das obrigações do Tesouro poderia refletir alguma antecipação por parte dos participantes do mercado de potenciais futuros cortes de taxas, caso o impacto económico das tarifas se agrave. No entanto, o movimento não foi drástico, sugerindo que não havia uma forte convicção imediata em nenhuma das direções.

Mercados de Ações: Os mercados de ações dos EUA apresentaram uma reação mista. O Dow Jones Industrial Average registou ganhos (por exemplo, cerca de 0,53% ou 240 pontos). O Nasdaq Composite Index registou perdas (por exemplo, cerca de 0,44% ou 50 pontos). O índice S&P 500 apresentou ligeiras perdas ou manteve-se relativamente estável (por exemplo, uma queda de 0,05% ou 7 pontos acima). O desempenho misto nos mercados de ações sugere que diferentes setores reagiram de forma distinta ao anúncio da Fed. Os ganhos no Dow poderiam refletir otimismo em relação às perspetivas económicas gerais, enquanto as perdas no Nasdaq poderiam indicar preocupações sobre o potencial impacto negativo das tarifas nas empresas de tecnologia ou uma preferência por ativos de refúgio seguro nesse setor.

5. Impacto no XAU/USD:

Movimento de Preços: Os preços do ouro registaram uma ligeira queda ou mantiveram-se relativamente estáveis após o discurso de Powell. Algumas fontes indicaram uma queda superior a 1% para cerca de 3395 dólares , enquanto outras notaram que o ouro se manteve estável em torno de 3380 dólares ou consolidou abaixo dos 3400 dólares. No início do dia, o ouro tinha atingido o seu nível mais alto desde 22 de Abril, antes de enfrentar resistência. A pressão vendedora ressurgiu durante a sessão. A reação moderada ou ligeiramente negativa nos preços do ouro sugere que o discurso de Powell não desencadeou uma fuga significativa para a segurança. A estabilidade do dólar provavelmente contribuiu para isso, assim como o otimismo contínuo em torno de potenciais conversações comerciais entre os EUA e a China, o que poderia reduzir o apelo de ativos de refúgio seguro. O facto de o ouro já ter subido antes do discurso também pode explicar alguma realização de lucros ou consolidação posterior.

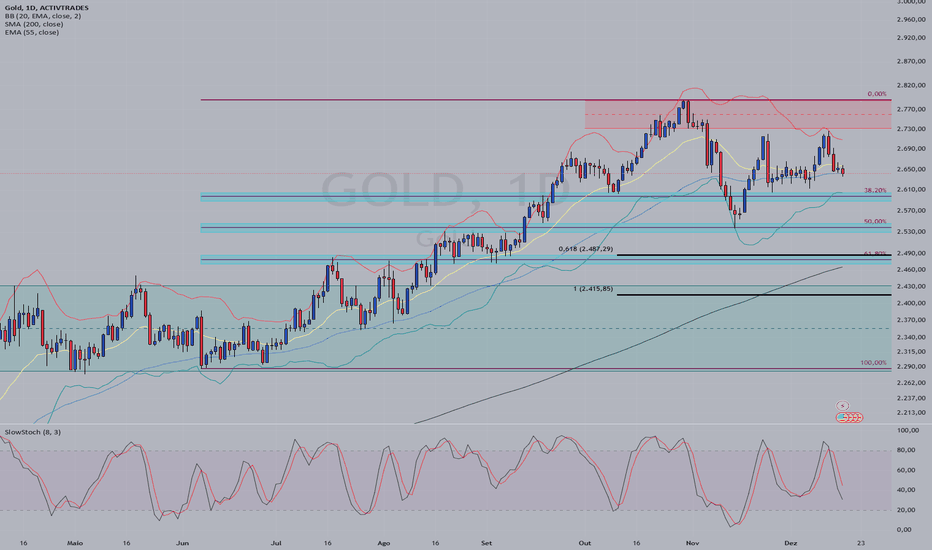

Níveis Chave de Suporte e Resistência:

Tabela 1: Níveis Chave de Suporte e Resistência do XAU/USD em 7 de Maio de 2025

Suporte Chave 1

$3358

Suporte Relevante

$3140

Suporte Crítico

$3000

Zona de Suporte

$3350-$3300

Suporte

3392.25

Suporte

3277.60

Suporte

3263.10

Resistência Chave 1

$3434

Resistência Principal

$3400

Zona de Resistência

$3400-$3405

Meta de Subida Imediata

$3434

Resistência

3430.20

Resistência

3444.25

Resistência

3468.30

Máxima Histórica

3500.20

A identificação dos níveis chave de suporte e resistência fornece uma perspetiva técnica sobre os potenciais movimentos de preços. A consolidação desta informação de várias fontes numa tabela torna-a facilmente compreensível para o leitor. A tabela ajuda a entender a gama dentro da qual o XAU/USD estava a negociar e os potenciais pontos de rutura.

6. Influência das Tensões Comerciais EUA-China:

O papel do ouro como ativo de refúgio seguro significou que as tensões comerciais em curso tinham sido um fator de suporte significativo para o seu preço. No entanto, as notícias de potenciais ou em curso conversações comerciais entre os EUA e a China pareciam ter atenuado alguma da procura de ouro como refúgio seguro. Os comentários de Powell sobre os impactos negativos das tarifas (inflação mais alta, crescimento mais lento) poderiam ter reforçado as preocupações sobre as perspetivas económicas, potencialmente fornecendo algum suporte subjacente ao ouro, apesar do otimismo em relação às conversações comerciais. Apesar de algum alívio das tensões com as conversações comerciais, a incerteza fundamental em torno do futuro das relações comerciais entre os EUA e a China provavelmente impediu uma venda significativa de ouro. O impacto das tensões comerciais no XAU/USD foi complexo. Embora geralmente apoiem o ouro devido ao seu estatuto de refúgio seguro, quaisquer desenvolvimentos positivos nas negociações comerciais poderiam reduzir esta procura. Os comentários cautelosos de Powell sobre os efeitos económicos negativos das tarifas provavelmente forneceram um contrapeso ao otimismo em relação às conversações comerciais.

7. Previsões de Especialistas e Análise Técnica:

Vários analistas mantiveram uma perspetiva geralmente otimista para o ouro a médio e longo prazo, citando fatores como as compras dos bancos centrais e os receios mais amplos de uma guerra tarifária. No período imediatamente anterior e posterior ao discurso de Powell, alguns analistas previram uma consolidação nos preços do ouro. As previsões destacaram níveis de suporte em torno de 3358, 3350 e 3300 dólares, e níveis de resistência em torno de 3434 e 3400 dólares. Alguns analistas sugeriram que uma recuperação bem-sucedida a partir do suporte poderia levar a um teste de níveis de resistência mais altos, enquanto uma quebra abaixo do suporte poderia desencadear novas quedas. A Bloomberg Intelligence esperava que Powell adotasse um tom hawkish, o que poderia potencialmente aumentar a pressão vendedora sobre o XAU/USD. Por outro lado, quaisquer sinais dovish de Powell poderiam reforçar as expectativas de futuros cortes de taxas e apoiar os preços do ouro. As previsões de especialistas geralmente alinhavam-se com a reação observada do mercado de consolidação. A antecipação de um tom potencialmente hawkish de Powell pode ter limitado qualquer movimento ascendente significativo no ouro, enquanto o sentimento de alta subjacente e a incerteza comercial impediram uma queda acentuada. A análise técnica forneceu níveis de preços específicos a serem monitorizados para potenciais ruturas ou quebras.

8. Conclusão:

A Reserva Federal decidiu manter as taxas de juro inalteradas, num contexto de incerteza económica e tensões comerciais entre os EUA e a China. O discurso de Powell adotou uma postura cautelosa e dependente dos dados, reconhecendo os riscos duplos de inflação e desemprego decorrentes das tarifas. O impacto imediato no XAU/USD foi relativamente moderado, com os preços do ouro a registarem ligeiras quedas ou a consolidarem-se. As influências concorrentes do otimismo em relação às conversações comerciais (que atenuaram a procura de refúgio seguro) e das preocupações com os efeitos económicos negativos das tarifas (que apoiaram o ouro) contribuíram para esta reação. Em suma, o discurso de Powell, embora não tenha desencadeado uma reação drástica do mercado no XAU/USD, reforçou a incerteza prevalecente e o foco do mercado nos próximos dados económicos e desenvolvimentos comerciais para determinar a direção futura.

Fed

Diálogo EUA-China Pressiona Ouro

Os preços do ouro recuaram nas primeiras negociações desta quarta-feira, caindo abaixo dos 3.400 dólares à medida que se iniciava a sessão europeia. Esta queda surge após o metal precioso ter atingido um máximo de várias semanas na sessão anterior. O anúncio de futuras negociações comerciais entre os Estados Unidos e a China, previstas para o fim de semana na Suíça, reduziu a procura por ativos considerados refúgios seguros, como o ouro. A perspectiva de um novo diálogo entre as duas maiores economias do mundo — em contraste com a troca de tarifas a que temos assistido — animou o sentimento dos mercados e aumentou o apetite pelo risco entre os investidores. No entanto, o potencial de queda para o ouro permanece limitado, sustentado pelas persistentes tensões geopolíticas e pela incerteza económica global. As atenções do mercado voltam-se agora para a conclusão da reunião deste mês da Reserva Federal dos EUA. Embora seja amplamente esperado que o banco central mantenha as taxas de juro inalteradas, os investidores estarão atentos à declaração de política monetária e à conferência de imprensa subsequente, em busca de pistas sobre a trajectória futura das taxas. Qualquer indicação nesse sentido poderá provocar movimentos no dólar norte-americano e, consequentemente, impactar o preço do ouro, dada a correlação inversa entre os dois ativos.

Ricardo Evangelista – ActivTrades

Ouro Sobe com Tensões Geopolíticas e Antes da Decisão da Fed

Os preços do ouro subiram durante a manhã de terça-feira, tocando brevemente um máximo de duas semanas. A procura pelo metal precioso mantém-se forte, uma vez que os investidores continuam inquietos com as políticas tarifárias erráticas dos Estados Unidos e com os receios persistentes de que a guerra comercial entre Washington e Pequim possa desencadear uma desaceleração económica global. A sustentar os preços do ouro estão também as tensões geopolíticas persistentes e o enfraquecimento contínuo do dólar norte-americano. Até agora, esta semana, o dólar perdeu ainda mais terreno face às principais moedas, apesar da divulgação de dados positivos do índice PMI dos serviços dos EUA na segunda-feira. A desvalorização do dólar — que tende a favorecer os preços do ouro, devido à correlação inversa entre os dois ativos — resulta da contínua redução, por parte dos investidores globais, da sua exposição a ativos denominados em dólares. Neste contexto, todas as atenções estarão voltadas para a decisão da taxa de juro da Reserva Federal, marcada para amanhã, e para a declaração de política monetária que a acompanha, seguida da habitual conferência de imprensa de Jerome Powell. Apesar de ser amplamente esperado que o banco central mantenha as taxas inalteradas, os investidores estarão atentos a quaisquer sinais sobre o possível percurso de cortes nas taxas por parte da Fed — pistas que poderão influenciar tanto o dólar como o preço do ouro.

Ricardo Evangelista - ActivTrades

3 razões pelas quais acho que a alta do Bitocin é estruturalTemos um ambiente macro muito desfavorável cheio de incertezas e mesmo assim o mercado de risco segue subindo. Porém cada vez mais temos dados que mostram a desaceleração do mercado doméstico dos Estados Unidos, e o mercado revela um descolamento importante entre a correlação negativa de ativos de segurança e ativos de risco, isto é, os investidores compram risco e segurança simultaneamente, exceto dolar.

BTCUSD vem se mostrando um ativo que ganha tração com a saída dos ativos tradicionais de segurança. No momento atual os traders reduziram expressivamente a aposta em corte de juros, agora teremos um corte apenas no segundo semeste, a foto atual é a seguinte:

3 razões que me fazem acreditar em uma alta bem fundamentada

A primeira razão é a entrada de capital institucional via ETFs spot aprovados no início do ano é o principal motor técnico desse rali. Não se trata de varejo ou hype pontual, mas de alocação estratégica. Fundos como BlackRock e Fidelity estão absorvendo a oferta circulante de BTC com ritmo consistente, criando uma pressão de compra contínua que coincide com a redução da emissão diária de novos Bitcoins após o halving.

Segundo, o mercado global está rejeitando a narrativa de "juros altos por mais tempo" do Federal Reserve. O conjunto dos indicadores, incluindo inflação núcleo e atividade, sinaliza desaceleração. A precificação implícita nas curvas de juros mostra que o mercado aposta em cortes ainda em dois mil e vinte e cinco. Essa reinterpretação do ciclo monetário cria uma janela para ativos sensíveis à liquidez, como o Bitcoin.

Queda do índice DXY sinaliza que o mercado está antecipando afrouxamento monetário nos EUA, mesmo com payroll forte. O dólar fraco geralmente indica que os investidores estão migrando capital para ativos com mais retorno ou proteção real

Terceiro, o Bitcoin começa a ocupar um espaço novo dentro da matriz de portfólio institucional: o de ativo de reserva alternativo. Em um contexto de desequilíbrio fiscal nos Estados Unidos, erosão da confiança em moedas fiduciárias e aumento das tensões geopolíticas, há uma busca por proteção fora do sistema tradicional. O ouro segue relevante, mas o Bitcoin oferece características complementares: escassez programada, portabilidade digital, e independência estatal. Há uma tese crescente de que o BTC oferece uma exposição “hard money” contra a diluição do dólar.

A minha tese concluí que há fluxo de realocação. O dinheiro que estava na renda fixa, esperando “juros eternos”, está começando a voltar para tech, growth e cripto, como forma de capturar retomada de liquidez antes mesmo dela se concretizar. Isso só eforça que o mercado não está comprando o “ higher for longer ”. Ele está antecipando reversão, mesmo com dados fortes no curto prazo. E o Bitcoin, por estar mais correlacionado com tech e liquidez do que com inflação, surfa isso junto.

BTC: Entre a Calma e a TempestadeAnálise Técnica do Bitcoin em 05/04/2025

Data da Análise: 05 de Abril de 2025

O Bitcoin, cotado em 82.877 com uma variação negativa de -1,16%, encontra-se inserido em uma estrutura de baixa, conforme indicado pelas médias móveis rápidas voltadas para baixo.

Nos últimos dias, o preço do Bitcoin buscou por um breve momento a região de 78.800, mas demonstra um ponto magnético de conforto na área dos 84.000, onde o ativo tem orbitado.

Diante do cenário de cautela que estamos vivenciando, principalmente no mercado americano, é crucial atentar para a solidez do criptoativo. Temos a impressão de que, caso haja qualquer moderação no clima de aversão ao risco, o Bitcoin poderá ensaiar algumas altas, buscando novamente os patamares de 88.200 e, posteriormente, 90.597.

Contudo, é fundamental não negligenciar a estrutura de baixa na qual o Bitcoin está inserido.

Considerações Finais:

Apesar de apresentar uma certa estabilidade na região dos 84.000, o Bitcoin permanece sob a influência de uma estrutura de baixa. A cautela predominante no mercado americano adiciona um fator de pressão. Uma eventual melhora no sentimento de risco poderia impulsionar o preço para patamares mais elevados, como 88.200 e 90.597. No entanto, qualquer movimento de alta deve ser interpretado com ressalvas, considerando a tendência primária de baixa. A solidez do criptoativo frente ao cenário macroeconômico será determinante para a sua trajetória futura.

IBOV figura baixista "M" presente, sim ela projeta 128600 pontosAnálise Técnica - IBOV - 31/03/2025

IBOV: 130.259,54 (-1,25%)

Observa-se a formação de uma figura baixista no topo do movimento. A confirmação da quebra do suporte em 130.250 aciona um gatilho de venda, projetando um alvo de 128.600,00.

As médias móveis (MMs) de 9 e 21 períodos mantêm-se com inclinação ascendente, embora as extremidades estejam voltadas para baixo, sinalizando uma possível perda de força compradora. O índice permanece acima da MM de 200 períodos, o que ainda sugere uma tendência de alta de longo prazo.

Para que o índice se livre do atual momento baixista terciário, será necessário romper a resistência em 133.400.

O dia 01 de abril de 2025 poderá ser um dia perigoso para o IBOV, pois a cautela do mercado aparecerá fazendo o índice perder o suporte e quase 2000 pontos levando-o a 128600.

Não temos sinais por enquanto de defesa da posição .

Estrutura de Baixa em Disputa com posições FlatAnálise Técnica do WDOFUT: Estrutura de Baixa e Possíveis Reversões

WDOFUT 5759 + 0,26%

A estrutura de baixa ainda influencia os movimentos do ativo. As Médias Móveis Simples (MMS) de 9 e 21 períodos estão viradas para baixo e abaixo da média de 200 períodos. No atual momento, observamos uma aversão ao risco, sem grandes candles de alta e com predominância de candles de baixa. No entanto, é crucial não ignorar as mudanças no padrão. O que antes eram sequências de baixa praticamente verticais até 14/02/2025, agora apresenta respiros altistas, reduzindo a velocidade de correção e formando pequenos topos que indicam uma intenção de alargamento do movimento.

Após 14/02/2025, com o fechamento em 5757,70, os compradores começaram a montar posições gradualmente, gerando esses pequenos repiques. Na última semana, também observamos montagens de posições compradas.

Há um alvo que antes era factível em 5623,53, o ativo pode buscar esse nível com maior dificuldade devido ao contexto sazonal.

Acreditamos que chegamos a uma região onde o ativo pode formar um fundo ou entrar em posição flat consistente. O segundo trimestre se aproxima, trazendo consigo as medidas do governo americano, cujo impacto total ainda é incerto. Portanto, apesar da estrutura maior de baixa, observamos uma disputa no ativo que pode alterar o cenário.

ALTERAÇÃO da Velocidade de Alta do IBOV e realização técnica IBOV 131902,18 -0,94%

MMS 9, 21 viradas para cima. Setup altista armado e atuando no papel.

Ativo acima da MM 200. Tentou fazer movimento mais forte que o da inclinação do canal, mas, pelo momento, retorna para o canal de alta porque sua velocidade de alta no atual momento é igual ou um pouco menor. Tudo que aconteceu na sexta-feira, 28/03/2025, trouxe o preço de volta à MMS, aliviando a posição dos comprados. Esta ação ainda não foi motivada pela atitude dos shorts, mas é o investidor se protegendo do que pode vir a acontecer no fim de semana com novas declarações de Trump. Temos o dia 02 de abril como sendo ponto de partida para acabar com grande parte das expectativas e começar a operar com aquilo que temos de concreto.

Para os dias 31/03 e 01/04/2025, não será confortável se posicionar e é bem possível vermos o mercado ficar flat, na melhor das hipóteses, ou vir a fazer figura baixista com novas realizações/correções, requisitando a região de 130250.

Tendência de Baixa e Potencial para Movimentos LateraisA análise técnica indica que o Bitcoin está em uma tendência de baixa no curto prazo. A MM9 virada para baixo e o rompimento da MM200 reforçam essa tendência. No entanto, o padrão de movimento semelhante ao do dólar sugere que o Bitcoin pode entrar em um período de consolidação ou movimento lateral.

A região de 84000 é um ponto magnético e suporte importante que pode impedir novas quedas. No entanto, se o Bitcoin se afastar desta região, a tendência de baixa pode se intensificar.

Conclusão

A análise técnica indica que o Bitcoin está em uma tendência de baixa no curto prazo, com potencial para movimentos laterais.

Ouro Consolida Acima dos $3000 com Receio de Recessão

Os preços do ouro subiram esta terça-feira, consolidando ganhos acima do nível psicológico dos $3.000 por onça e atingindo um novo recorde histórico. A procura pelo metal precioso mantém-se elevada, com os investidores a reforçarem posições em ativos de refúgio. O mercado parece estar à procura de proteção contra o possível impacto das mais recentes políticas dos EUA, num contexto de crescente risco de recessão na economia norte-americana.

Uma série de dados económicos recentes — incluindo inflação, confiança empresarial e vendas a retalho — ficou aquém das expectativas, reforçando os sinais de desaceleração na maior economia do mundo. Neste contexto de fragilidade económica e incerteza geopolítica crescente, a procura por ouro deverá continuar elevada.

Ao mesmo tempo, a desaceleração da economia dos EUA está a alimentar expectativas de pelo menos três cortes de juros por parte da Reserva Federal este ano, aumentando a atenção sobre a reunião do FOMC de amanhã. Qualquer sinal de uma postura menos restritiva da Fed poderá pressionar ainda mais o dólar, beneficiando o ouro devido à sua correlação inversa com a moeda norte-americana.

Ricardo Evangelista – Analista Sénior, ActivTrades

Ouro: Lateralização Após Máximo Histórico e Incerteza Tarifária

Os preços do ouro mantiveram-se estáveis no início da sessão europeia, ligeiramente abaixo dos $3.000, perto do recorde histórico alcançado na semana passada. Após uma valorização de 2,5% na semana anterior e o alcance de um novo máximo histórico, o metal precioso tem mostrado uma tendência lateral. Os traders ajustam as suas expectativas para uma postura mais acomodatícia por parte da Reserva Federal, em resposta a dados económicos que revelaram uma inflação e números de emprego nos EUA abaixo do esperado, sugerindo um arrefecimento do mercado laboral. Entretanto, a incerteza em torno das políticas tarifárias de Trump está a gerar instabilidade nos mercados e a obscurecer as perspetivas económicas, enquanto a turbulência geopolítica em curso intensifica a procura pelo ouro como ativo de refúgio. Neste cenário, há potencial para novas valorizações do metal precioso.

Ricardo Evangelista – Analista Sénior, ActivTrades

"US10Y a região de 3,999% de formar rápida só vem com RECESSÃO"Título Americano de 10 Anos (T10 / US10Y): O Barômetro da Economia Global

O Título de 10 anos do Tesouro dos Estados Unidos é um dos instrumentos financeiros mais observados e influentes do mundo. Sua taxa de rendimento (yield) serve como um indicador-chave da saúde econômica global, influenciando decisões de investimento, políticas monetárias e até mesmo o humor dos mercados financeiros.

Título americano de 10 anos (T10)

Cotação: 4,251% (-2,09%) US10Y

O principal título do mundo caiu forte após ter feito a figura gráfica ombro-cabeça-ombro. Fez a queda projetada em 100% de sua magnitude e, de quebra, buscou o suporte relevante em 4,14%.

Hoje penso que a taxa do T10 só procura a região de 3,999% se houver a certificação de recessão. Isto estou falando se for de maneira rápida.

Pois se no médio prazo ou longo prazo os Estados Unidos estiverem com taxa de desemprego equilibrada e inflação dentro da meta, aí sim pode buscar esta faixa de juros para o título antes já trabalhada.

O Que é o T10?

O T10 é um título de dívida emitido pelo governo dos Estados Unidos com prazo de vencimento de 10 anos. Em termos simples, é um empréstimo que o governo toma dos investidores, com a promessa de pagar juros periodicamente e devolver o valor principal no vencimento.

Por Que o T10 é Tão Importante?

Taxa Livre de Risco: O T10 é considerado um ativo de baixo risco, pois é garantido pelo governo americano. Sua taxa de rendimento serve como referência para precificar outros ativos, como hipotecas, empréstimos corporativos e outros títulos de dívida.

Termômetro da Economia: A taxa de rendimento do T10 reflete as expectativas do mercado em relação ao crescimento econômico, inflação e política monetária. Um aumento na taxa pode indicar expectativas de crescimento e/ou inflação mais alta, enquanto uma queda pode sinalizar preocupações com a desaceleração econômica ou deflação.

Impacto Global: O T10 influencia as taxas de juros em todo o mundo, pois muitos países e empresas utilizam a taxa do T10 como referência para seus próprios títulos de dívida.

Indicador de Sentimento: A taxa do T10 também pode refletir o sentimento dos investidores em relação ao risco. Em tempos de incerteza, os investidores tendem a buscar a segurança dos títulos do governo americano, o que pode levar a uma queda na taxa de rendimento.

Fatores que Influenciam o T10

Política Monetária do Federal Reserve (Fed): As decisões do Fed sobre taxas de juros e compra de ativos têm um impacto significativo no T10.

Inflação: A inflação corrói o poder de compra dos pagamentos futuros do T10, o que pode levar a um aumento na taxa de rendimento.

Crescimento Econômico: Um crescimento econômico forte geralmente leva a um aumento na demanda por crédito, o que pode impulsionar a taxa do T10.

Eventos Geopolíticos: Incertezas geopolíticas, como guerras ou crises políticas, podem levar a uma fuga para a segurança dos títulos do governo americano, impactando a taxa do T10.

Análise Técnica do T10

A análise técnica do T10 envolve o estudo de gráficos e padrões de preços para identificar tendências e potenciais pontos de entrada e saída. No artigo original, menciona-se a figura gráfica "ombro-cabeça-ombro", que é um padrão de reversão de tendência.

O Que o Futuro Reserva para o T10?

As perspectivas para o T10 dependem de uma variedade de fatores, incluindo a trajetória da inflação, o ritmo do crescimento econômico e as decisões do Fed. No entanto, é seguro dizer que o T10 continuará sendo um indicador crucial da economia global e um importante fator a ser considerado por investidores e formuladores de políticas em todo o mundo.

Conclusão

O Título de 10 anos do Governo Americano é muito mais do que apenas um título de dívida. É um barômetro da economia global, um indicador de sentimento e uma ferramenta essencial para investidores e formuladores de políticas. Ao acompanhar de perto o T10, podemos obter insights valiosos sobre a saúde da economia global e tomar decisões de investimento mais informadas.

BITCOIN PREPARA PULLBACK se...O ativo conseguiu superar a MM200 e deu impulso altista fazendo máxima em 92776. No momento corrige em região de suporte e pode estar formando um PULLBACK.

Este PULLBACK formará um pivô de alta com potencial de levar até 94869.

Esta história toda só será realidade se não perder completamente a região que está agora

Ouro Atinge 2.800 Dólares Perante Receios de Estagflação

Os preços do ouro atingiram um novo recorde histórico na manhã de sexta-feira, ultrapassando a marca dos 2.800 dólares, à medida que a procura por ativos de refúgio aumentou com a incerteza sobre o impacto das novas tarifas da administração dos EUA na inflação e no crescimento económico. Se implementadas, essas tarifas poderiam despoletar um aumento da inflação nos EUA e, potencialmente, desencadear uma guerra comercial, comprometendo as perspetivas económicas globais. O ouro tende a ter um bom desempenho em ambientes de estagflação, caracterizados por alta inflação e baixo crescimento. Esta dinâmica é reforçada pela instabilidade geopolítica atual, pelos dececionantes dados do PIB dos EUA divulgados na quinta-feira, e pela reação contida das yields das obrigações do Tesouro ao abrandamento dos cortes de juros pela Fed, que vieram apoiar os preços do metal precioso, que não gera rendimentos. Neste contexto, novos aumentos nos preços do ouro não podem ser descartados.

Ricardo Evangelista – Analista Sénior, ActivTrades

Juros Inalterados Sustentam Preços do Ouro

Os preços do ouro subiram no início das negociações de quinta-feira, mantendo-se acima do nível dos 2.770 dólares após atingirem o nível mais alto da última semana. O metal precioso encontrou suporte após a decisão da Reserva Federal de manter as taxas de juro inalteradas, num movimento amplamente visto como uma pausa com viés restritivo. Apesar das declarações de Jerome Powell sugerirem que as taxas podem permanecer elevadas por mais tempo devido aos riscos persistentes de inflação e a um mercado de trabalho robusto, a reação nas yields das obrigações do Tesouro dos EUA foi contida, uma vez que os investidores continuam preocupados com o possível impacto das políticas protecionistas da nova administração. Este ambiente é favorável ao ouro, que não gera rendimento, e continua a beneficiar da procura por ativos de refúgio em períodos de incerteza económica.

Ricardo Evangelista – Analista Sénior, ActivTrades

Ouro Lateraliza Antes da Decisão da Fed

Os preços do ouro estão estáveis no início da sessão europeia, com os investidores a aguardar o desfecho da reunião da Reserva Federal hoje mais tarde. Embora a expectativa seja para que o banco central mantenha as taxas de juro inalteradas, os mercados vão estar atentos ao posicionamento dos responsáveis da Fed, especialmente no que diz respeito aos riscos de inflação e ao calendário para eventuais cortes nas taxas. O preço do metal precioso subiu mais de 5,5% em janeiro, impulsionado principalmente pela queda das yields das obrigações do Tesouro e pelo enfraquecimento do dólar. No entanto, a ameaça de novas tarifas por parte da administração dos EUA continua a ser uma preocupação, devido ao seu potencial inflacionário. Neste contexto, uma Fed com uma postura mais acomodatícia deverá ser favorável aos preços do ouro, enquanto qualquer comentário que realce os riscos de inflação e a necessidade de manter taxas de juro elevadas por mais tempo pode impulsionar as yields do Tesouro, fortalecer o dólar e pressionar o metal precioso, que não gera rendimento.

Ricardo Evangelista – Analista Sénior, ActivTrades

Ouro Sobe Ligeiramente, mas Alta Permanece LimitadaO preço do ouro subiu ligeiramente na manhã de hoje nas negociações europeias, dando continuidade ao impulso positivo do final da semana passada. Após atingir o preço mais baixo do último mês na quinta-feira, devido à postura Hawkish da Reserva Federal dos Estados Unidos (FED), os preços do ouro recuperaram, sustentados pela procura de ativos de refúgio. Os riscos geopolíticos e a ameaça contínua de guerras comerciais têm levado os investidores a aumentarem a sua alocação em ativos mais seguros. No entanto, o potencial de valorização do ouro continua limitado. Espera-se que a Reserva Federal mantenha as taxas de juro elevadas por um período prolongado, uma vez que a resiliência da economia dos EUA e as preocupações renovadas com a inflação permanecem no radar do Comité Federal de Mercado Aberto (FOMC). Neste contexto, é provável que os preços do ouro se mantenham acima do nível de 2.600 dólares por onça até ao final do ano, mas dificilmente voltarão aos máximos acima de 2.700 dólares registados no início deste mês.

Ricardo Evangelista – Analista Sénior, ActivTrades

Ouro Estável Antes da Decisão da Fed

Os preços do ouro mantêm-se estáveis durante as negociações desta manhã de quarta-feira, enquanto os mercados aguardam a conclusão da reunião do FOMC mais tarde hoje, com particular atenção para a conferência de imprensa subsequente. Um corte nas taxas de juro é considerado como inevitável e já está refletido nos preços, o que significa que qualquer surpresa poderá ter um impacto significativo nos mercados. No entanto, este cenário é pouco provável, e os investidores estão mais focados no tom da conferência de imprensa pós-reunião.

A economia dos EUA tem demonstrado resiliência, enquanto as políticas protecionistas da nova administração alimentam o ressurgimento de pressões inflacionárias — fatores que podem influenciar as decisões do banco central e favorecer um cenário de taxas de juro elevadas por um período prolongado. Neste contexto, Jerome Powell poderá adotar uma postura mais restritiva, o que levaria a uma subida das yields dos títulos do Tesouro e ao fortalecimento do dólar, pressionando os preços do ouro. Por outro lado, se o Presidente da Fed adotar um tom mais neutro, poderá haver espaço para ganhos no preço do metal precioso, uma vez que a instabilidade geopolítica continua a sustentar a procura.

Ricardo Evangelista – Analista Sénior, ActivTrades

Resiliência da Economia Americana Contém Preços do Ouro

Os preços do ouro desceram ligeiramente no início da sessão europeia, prolongando a tendência observada nas últimas semanas, durante as quais os preços têm mostrado dificuldade em afastar-se dos níveis atuais. O suporte ao metal precioso mantém-se, impulsionado pela incerteza geopolítica global, que reforça o apelo do ouro como ativo de refúgio. No entanto, os investidores mostram-se cada vez mais céticos quanto à capacidade da Reserva Federal de avançar com o esperado ciclo de cortes nas taxas de juro. Os dados de PMI dos EUA divulgados ontem revelaram a leitura mais alta em 38 meses, destacando a resiliência da economia norte-americana. Esta solidez, aliada às expectativas de elevada inflação decorrente de políticas protecionistas sob a nova administração, sugere que o banco central poderá ser forçado a manter taxas de juro elevadas por um período prolongado. Esta dinâmica está a impulsionar os rendimentos das obrigações do tesouro e a fortalecer o dólar norte-americano, fatores que limitam o potencial de valorização do ouro, que não gera rendimentos.

Ricardo Evangelista – Analista Sénior, ActivTrades

China Retoma Compras de Ouro

Os preços do ouro estão estáveis no início da sessão europeia. O preço do metal continua a encontrar apoio nas tensões geopolíticas, que reforçam o seu papel enquanto ativo de refúgio. Além disso, o Banco Popular da China anunciou a retoma das compras de ouro, após uma pausa prolongada. A completar o trio de fatores positivos estão os possíveis cortes das taxas de juro pela Reserva Federal ainda este mês, limitando a subida dos rendimentos dos títulos do Tesouro, o que favorece o ouro, enquanto ativo sem “yield”. No entanto, os “goldbugs” também enfrentam alguns desafios. O fortalecimento do dólar norte-americano, após dados positivos do emprego nos EUA, pode pressionar o ouro, uma vez que há uma correlação inversa entre os dois. Existe também a especulação de que o aumento das tarifas possa gerar maior inflação, o que poderia levar a Fed a abrandar o ritmo dos cortes nas taxas de juro. Os dados sobre a inflação nos EUA, que serão divulgados amanhã, terão um papel crucial na definição da direção do ouro. Os analistas prevêem um aumento nos preços ao consumidor, o que poderia reforçar ainda mais a narrativa de um ressurgimento do dólar e pressionar os preços do ouro. Por outro lado, valores de inflação abaixo do esperado poderiam apoiar os preços.

Ricardo Evangelista – Analista Sénior, ActivTrades

"Bitcoin sobre efeito Kamala e possível recessão""Bitcoin sobre efeito Kamala e possível recessão"

Desde a desistência de Biden a cripto sofreu o impacto de ver a Kamala ganha força e se tornar forte adversária a Trump . E com o advento de hoje , mostrando um Payroll fraco e o fantasma de uma possível recessão ganhar força , estamos tendo a tempestade perfeita.

A região da média de 200 períodos ainda não foi tocada e pode ser um bom suporte na região de 61000 usd e mais abaixo caso precise outro suporte forte em 57000 usd.

O momento altista só ganha força acima de 68000 usd.

Dólar recua antes da decisão da FedO dólar dos EUA registou uma ligeira queda no início das negociações de quinta-feira, apagando alguns dos ganhos da sessão anterior. Na quarta-feira, o dólar teve o seu melhor desempenho desde abril, com o índice a subir quase 0,9%. Este aumento foi impulsionado pela chamada "Aposta Trump", à medida que os mercados antecipam uma postura mais rígida da nova administração em relação ao comércio, que poderá introduzir tarifas significativas sobre as importações.

Tais medidas podem fazer aumentar a inflação, o que pode levar a Reserva Federal a abrandar o ritmo dos cortes das taxas de juro. Neste contexto, os traders aguardam a decisão de taxas da Reserva Federal mais tarde hoje. Já foi descontado um corte de 25 pontos base, mas o tom de Jerome Powell nas suas declarações após o anúncio pode influenciar o desempenho do dólar.

Se o presidente da Fed sinalizar uma possível pausa nos cortes das taxas em dezembro, o dólar poderá recuperar terreno

Ricardo Evangelista – Analista Sénior, ActivTrades

"#IBOV em meio a uma tempestade, é oportunidade ?"O principal índice da bolsa brasileira sente a pressão de vários fatores:

1- eleição americana

2- clima de pessimismo generalizado aqui no Brasil

3- decisão de taxa de juros semana que vem aqui no Brasil e nos Estados Unidos.

4-renda fixa brasileira pagando taxas bastante atrativas.

5-China ainda vai adiar inicio dos incentivos por causa das eleições americanas.

6-condições fiscais do Brasil ainda indefinidas.

Hoje penso que a bolsa brasileira por tudo que está acontecendo está bem , qualquer vento a favor que for aparecendo pode fazer o IBOV começar a construir suportes que podem surgir com uma aceleração das commodities e no caso dos Estados Unidos as eleições e a decisão de juros ,já sabemos que tem data para terminar.